特定遺贈と包括遺贈の違いとは? メリット・デメリットや税金、注意点について解説

更新日:2024年4月16日

監修者:三浦美樹 司法書士(日本承継寄付協会 代表理事)

目次

- 1.

- 2.

- 3.

- 4.

- 5.

- 6.

- 7.

- 8.

- 9.

- 10.

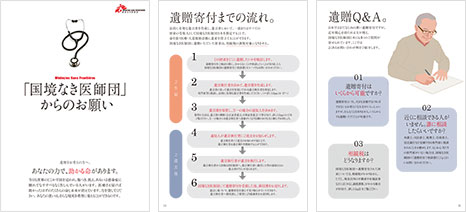

遺産からの寄付の方法や注意点などをご説明した資料をご用意しています。

パンフレットに掲載されている内容は以下の通りです。(一部)

- 国境なき医師団とは?

- 遺贈寄付までの流れ

- 公正証書遺言とその作り方

- 自筆証書遺言とその書き方

- 遺贈Q&A

国境なき医師団の遺贈寄付の詳細

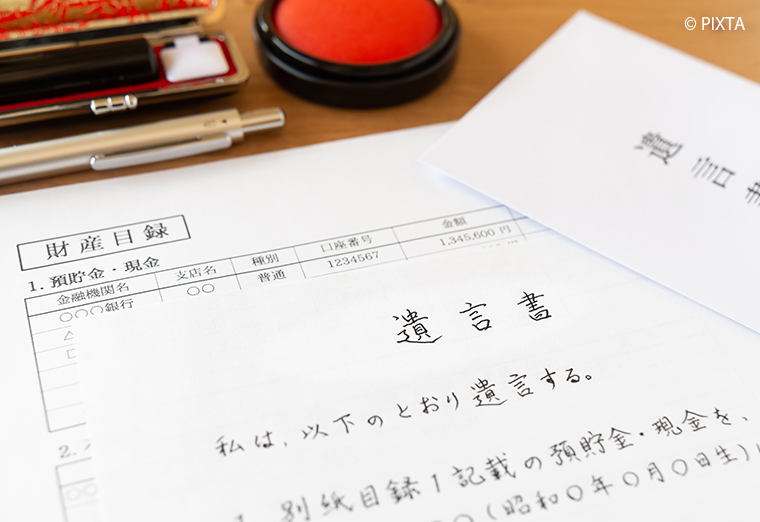

1.そもそも遺贈とは?

遺贈とは、「遺言」によって遺産の一部または全てを相続人以外の者や団体に無償で譲ることをいいます。

そのうち、「寄付」として行われるものは「遺贈寄付」と呼ばれ、ご自分の想いを未来に託す新しい寄付のかたちです。

遺言書において、一部または全ての財産の受取人(受遺者)として国境なき医師団日本を指定することで、医療・人道援助を通じた命を救う活動をご支援いただくことができます。

遺贈の主な種類

遺贈は、大きく分けて2種類あります。財産を具体的に指定して譲る「特定遺贈」と、財産の全部や半分、何%というように、割合のみを指定して譲る「包括遺贈」です。「包括遺贈」では、借金などの負の財産も引き継がれます。

遺贈の効力について

遺贈が行われるためには、法的に有効な遺言書で、その内容が記されていることが必要です(民法第960条)。遺贈を受け取る人(受遺者)との合意は必要なく、遺言者(遺贈する人)の単独行為として行うことができます。そして、その効力は、遺言者の死後に生じます。

2.特定遺贈とは?

特定遺贈とは、「財産のうちのこれこれを譲る」と具体的に指定して遺贈を行うものです。遺言書上では、例えば、「現金100万円」や「自宅不動産」、「〇〇証券会社の有価証券」、「〇〇銀行の△△の口座の預金」などというような表現になります。

特定遺贈の特徴について

特定遺贈では譲る財産を具体的に指定しますので、遺言者がわざわざ指定しない限り負の財産が引き継がれることはありません。遺言書に書かれた財産がそのまま、受遺者に引き継がれることになります。 なお、特定した財産に関して債務が残っている場合(住宅ローンなど)は、特定した財産は受遺者へ引き継がれ、債務は別途の続きをしない限り、法定相続分に従って相続人へ引き継がれますので注意が必要です。

特定遺贈を放棄する場合

遺贈の受取人(受遺者)として遺言書で指定された人が、遺贈を放棄することも可能です。その際、特定遺贈と包括遺贈では、放棄の方法が違うのでご注意ください。

特定遺贈の受遺者は、(以下に説明する「催告」がある場合を除き)遺言者(遺贈する人)の死後いつでも、遺言者の死亡時までさかのぼって、遺贈を放棄することができます(民法第986条)。

特定遺贈を放棄したいときは、遺言執行者や他の相続人に対して意思表示をすれば特定遺贈を放棄することができます。意思表示をしたことが記録として残るように、文書にして内容証明郵便で送るとよいでしょう。

特定遺贈の承認または放棄の催告

上記のように、特定遺贈の放棄は遺言者の死後いつでも可能です。しかし、他の相続人が相続する財産および相続税に影響を及ぼすので、相続人などの利害関係者が「受け取るのか、受け取らないのか、早くはっきりしてほしい」と思う場合もあります。

そこで、受遺者が遺贈を受け取るか放棄するかの意思表示をしない場合、遺言執行者や他の相続人などの利害関係者は、受遺者に対し、一定の期間を区切って、その期間内に遺贈を受け取るか放棄するかの意思表示をするよう、催告(一定の行為を請求すること)をすることができます。受遺者がその期間内に意思表示をしない場合は、遺贈を受け取るとみなされます(民法第987条)。また、一度遺贈の承認または放棄を行った後は、その意思表示を撤回することはできないので注意しましょう(民法第989条第1項)。

3.包括遺贈とは?

包括遺贈とは、財産の全部や半分、30%というように、割合のみを指定して遺贈を行うものです。

包括遺贈の特徴について

特定遺贈のように、どの財産を譲るかということを具体的に指定しないので、負の財産、つまり負債があれば、それも含まれることになります。例えば、遺言者が第三者の借り入れの連帯保証人になっていて、遺言執行者もそのことを把握していない場合、相続人または受遺者が重い負債を抱えてしまう可能性があるので、注意が必要です。

包括遺贈を放棄する場合

上で説明したように、遺贈の受取人(受遺者)として遺言書で指定された人が、遺贈を放棄することも可能ですが、特定遺贈と包括遺贈では放棄の方法が異なります。

包括遺贈を放棄する場合は、相続開始を知ったときから3カ月以内に、遺言者の最後の住所地を管轄する家庭裁判所に対して遺贈放棄の申述書を提出しなければなりません(民法第915条、第938条)。その理由は、包括遺贈の受遺者は、相続人と同一の権利と義務を持つとされるためです。

包括受遺者(包括遺贈の受遺者)と相続人の違い

上記のように、包括受遺者(包括遺贈の受遺者)は相続人と同一の権利と義務を持ちます。つまり、包括受遺者は相続人と遺産を共有している状態となり、負の遺産も受け継ぎ、遺産分割協議に参加することになります。では、包括受遺者と相続人の違いは何でしょうか。以下のようなことが考えられます。

-

a.

相続人は個人しかなれませんが、包括受遺者は法人(企業や団体)もなることができます。

-

b.

相続人には、相続人の間の公平を図るための制度(特別受益や寄与分)がありますが、包括受遺者にはありません。

-

c.

相続人には、相続できる遺産の最低保障額である「遺留分」(遺言によってそれが侵害された時に、請求して取り戻すことができる留保分)が認められていますが、包括受遺者には「遺留分」が認められていません。

-

d.

d. 相続においては、相続人が亡くなっていた場合、その子どもが相続人となる「代襲相続」という制度がありますが、包括遺贈においては、受遺者が亡くなっていた場合でも、その子どもが受遺者になる(代襲する)ことはありません。

4.特定遺贈と包括遺贈のメリット・デメリット

ここまで説明してきたように、特定遺贈と包括遺贈にはさまざまな違いがあります。それぞれのメリットとデメリットを見てみましょう。

特定遺贈のメリット・デメリット

特定遺贈の特徴は、財産のうち何を誰に遺贈するのか、遺言書で具体的に指定して遺贈する点です。

特定遺贈のメリットとして、以下のようなことが考えられます。

-

a.

故人から引き継がれる財産と受遺者が決まっているので、トラブルに発展しにくい。

-

b.

受遺者にとっては、知らないうちに故人の借金や債務など、負の財産を受け継ぐ心配がない。

-

c.

基本的にいつでも遺贈の放棄が可能(利害関係者による催告がない場合)。

一方、特定遺贈のデメリットとしては、以下のようなことが考えられます。

-

a.

遺言書の作成から遺言の執行までに長い時間があると、遺言書に指定した財産が無くなっている場合もある。

-

b.

遺言者にとっては、自分の財産を把握したうえで具体的に指定する必要があるので、場合によっては手間がかかる。

-

c.

特定遺贈が他の相続人の遺留分を侵害していた場合は、受遺者が「遺留分侵害額請求」を受ける場合もある。

-

d.

遺贈する財産が不動産で、相続人以外が受遺者になる場合、不動産取得税がかかる。

包括遺贈のメリット・デメリット

包括遺贈の特徴は、財産のうちの「どれ」を譲るかということを具体的に指定せずに、財産の全部や半分、何%というように、割合のみを指定して遺贈する点です。

包括遺贈のメリットとして、以下のようなことが考えられます。

-

a.

遺言書を作成した後に財産の中身が変わっても、対応が可能。

-

b.

各受遺者に遺贈する割合だけを指定すればよいので、遺言者の負担が少ない。

-

c.

受遺者は相続人と同一の権利を有するため、遺産分割協議が行われる際にも参加できる。

-

d.

受遺者と各相続人が具体的に何を受け継ぐかは、協議によって決めることができる。

-

e.

遺贈する財産に不動産が含まれる場合、不動産取得税がかからない。

一方、包括遺贈のデメリットとして、以下のようなことが考えられます。

-

a.

受遺者は負の財産も引き継ぐことになるので、遺贈を受け取った場合、思わぬ負債を抱えることになるリスクがある。

-

b.

包括遺贈を放棄する場合、相続開始を知ったときから3カ月以内に、家庭裁判所に申請しなければならない(期限の伸長を求めることもできる)。

5.特定遺贈と包括遺贈の主な違い【比較表】

6.遺贈に関して発生する税金

相続税

遺産相続が発生した時には、相続税が発生します。これは、法定相続でも遺贈でも、また特定遺贈でも包括遺贈でも同じです。

しかし、相続税は相続または遺贈によって財産を取得した“個人”に課せられる税で、法人は原則として課税されません。つまり、 遺贈寄付の受遺者が法人であった場合は、原則として相続税がかからないということです。

一方、遺贈寄付を受けたのが個人であったり、法人格を持たない任意団体であったりした場合は、相続税が課税されます。控除額や税率は、法定相続人と法定相続人以外の受遺者で異なります。法定相続人以外の人が受遺者である場合、法定相続人が相続する場合に比べて相続税が2割増しになります。

ただし、その団体が公益的な事業を行っていると認められた場合には、非課税となる場合があります。

なお、国境なき医師団(認定NPO法人)に遺贈された財産については、相続税の課税対象外となります。

不動産取得税・登録免許税

上記のように、財産を遺贈した時には相続税が発生しますが、不動産を遺贈した時には、相続税とは別に不動産取得税がかかります。また、不動産の取得にともなって名義変更をした場合は、登録免許税もかかります。

ただし、不動産取得税については、特定遺贈か包括遺贈かによって違いがあります。特定遺贈においては、法定相続人以外の人が受遺者であった場合、不動産取得税が発生します。特定遺贈でも受遺者が相続人である場合、および包括遺贈においては、不動産取得税はかかりません。

7.特定遺贈における注意点は?

遺言者として特定遺贈を考える場合の注意点をまとめると、以下のようになります。

-

a.

法定相続人の遺留分を考慮し、それを侵害しないように遺贈する財産を指定する。

-

b.

ローンが残っている財産を相続人以外に遺贈する場合、ローンの支払い義務は相続人が負うことになるため、トラブルになりやすい。

-

c.

法定相続人でない受遺者に不動産を遺贈する場合、不動産取得税が発生する。

8.包括遺贈における注意点は?

遺言者として包括遺贈を考える場合の注意点をまとめると、以下のようになります。

-

a.

負の財産の有無と、ある場合はその額を確認し、受遺者の負担を考慮する。

-

b.

受遺者が遺産分割協議に参加することを踏まえ、相続人とのトラブルを回避できるよう配慮する。

9.まとめ

遺贈には、財産を具体的に指定して受遺者に譲る「特定遺贈」と、財産を指定せずに割合のみを指定して譲る「包括遺贈」の2種類があります。「特定遺贈」と「包括遺贈」は、負債が受け継がれるか否か、ローンがある場合に誰が債務を受け継ぐのか、相続税の計算方法、不動産取得税の有無など、大きな違いがあります。違いをよく理解した上で、あるいは、受遺者、受遺団体、専門家などに相談して、どちらにするかを選ぶとよいでしょう。

なお、国境なき医師団への遺贈は、基本的に「特定遺贈」でお願いしていますが、一定条件のもとで「包括遺贈」もお受けしています。「遺贈寄付ご相談窓口(03-5286-6430)」へ、お気軽にご相談ください。

遺産からの寄付の方法や注意点などをご説明した資料をご用意しています。

パンフレットに掲載されている内容は以下の通りです。(一部)

- 国境なき医師団とは?

- 遺贈寄付までの流れ

- 公正証書遺言とその作り方

- 自筆証書遺言とその書き方

- 遺贈Q&A

10.遺贈寄付に関するご相談

遺贈寄付の手続きは、誰にとってもはじめての体験。でも、相談できる人が身近にいない、という声も聞かれます。「国境なき医師団遺贈寄付ご相談窓口」には、幅広い知識と経験豊富な専任のスタッフがいます。遺言書の書き方から手続き上のことまで、遺贈のことなら何でも、お気軽にご相談ください。

お問い合わせ

国境なき医師団 遺贈寄付ご相談窓口

遺贈寄付専任スタッフがお手伝いします。

国境なき医師団には、幅広い知識と相談経験豊富な専任のスタッフがいます。

遺言書の書き方から、手続き上のことまで、遺贈のことなら何でも、お気軽にご相談ください。

-

電話03-5286-6430

- ※平日10:00~17:00 土日祝日年末年始休

-

E-Maillegacy@tokyo.msf.org

三浦 美樹 司法書士 (一社)日本承継寄付協会 代表理事 司法書士法人東京さくら

代表理事 司法書士法人東京さくら 代表

代表

司法書士開業当初から、相続の専門家として多くの相続の支援を行う。誰もが最後の想いを残せる少額からの遺贈寄付にも力をいれている。

平成19年 司法書士試験合格

平成23年 チェスター司法書士事務所を開業

平成29年 さくら本郷司法書士事務所に名称変更

令和元年 一般社団法人承継寄付協会設立 代表理事就任

令和2年 司法書士法人東京さくらとして法人化